Si eres autónomo o propietario de una pequeña empresa en Canadá, es probable que utilices un...

Como llenar la forma RC151 - GST/HST Credit & Carbon Rebate

Si no tienes hijos y es tu primer declaración en Canadá, para aplicar para el GST/HST Credit & Carbon Rebate, necesitaras llenar, firmar y mandar el Formulario RC151, Solicitud de Crédito de GST/HST y Pago de Incentivo de Acción Climática para Personas que se Convierten en Residentes de Canadá, correspondiente al año en que te convertiste en residente de Canadá.

Este formulario tiene que mandarse generalmente por correo si es tu primera declaración, aunque hay una opcion no oficial de mandarla por CRA MyAccount.

Utiliza este formulario solo si no tienes hijos. Si tienes hijos menores de 19 años, utiliza CRA My Account o el Formulario RC66, Solicitud de Beneficios para Niños de Canadá.

Para bajar el formulario RC151 descarga aquí el PDF.

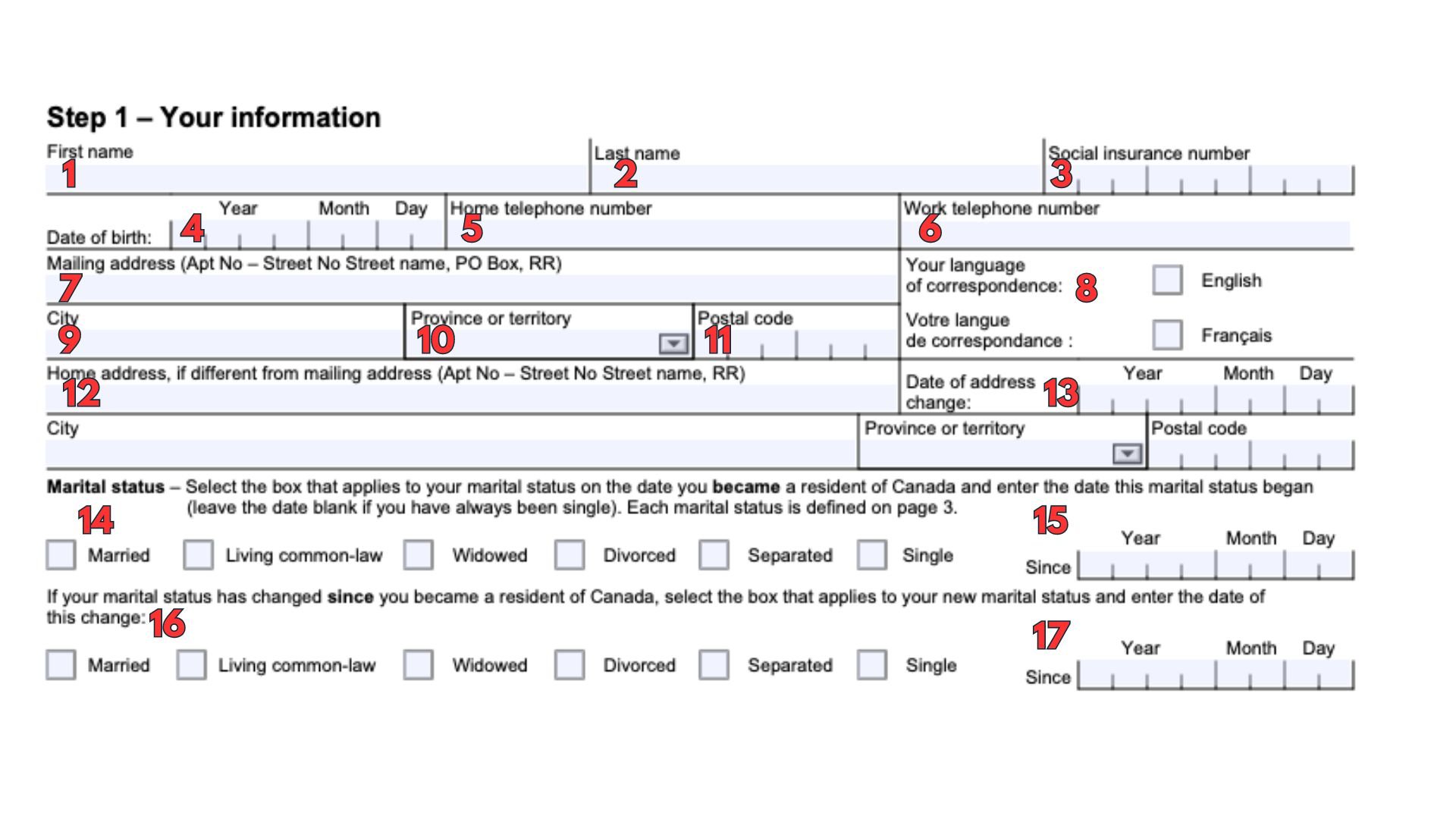

Paso 1: Tu información

Necesitas poner:

-

Tu Nombre

-

Tu(s) Apellido(s)

-

Número de Seguro Social

-

Fecha de Nacimiento: Año, Mes y Dia

-

Número de teléfono de tu hogar/personal

-

Número de teléfono de trabajo

-

Dirección de correo (No. de apartamento - No. de Calle Nombre de Calle, PO Box, RR)

-

Lenguaje de correspondencia: Ingles o Frances

-

Ciudad

-

Provincia o Territorio

-

Código Postal

-

Dirección de tu casa solamente si es diferente a tu dirección de correo (en # 7)

-

Fecha de cambio de dirección

-

Estado marital cuando llegaste a Canada;

-

Casado(a)

-

Pareja de hecho

-

Viudo(a)

-

Divorciado(a)

-

Separado(a)

-

Soltero(a)

-

-

Desde cuándo (estado marital en #14)

-

Si tu estado marital ha cambiado después de que llegaste a Canadá.

-

Desde cuándo (estado marital en #16)

Paso 2: Información sobre tu cónyuge o pareja de hecho

-

Nombre

-

Apellido(s)

-

Numero de seguro social

-

Fecha de nacimiento

-

Si la direccion de tu conyuge o pareja de hecho es diferente a la tuja ponla aqui

Paso 3 – Su estado de residencia

A - Nuevo residente de Canada

-

Fecha cuando tú te volviste residente de Canada

-

Fecha cuando tu cónyuge o pareja de hecho se volvió residente de Canada

Quienes se consideran residentes de Canadá (en question de impuestos)? Se te considera residente de Canadá cuando estableces lazos residenciales suficientes en el país. Estos lazos residenciales incluyen:

-

Una vivienda en Canadá.

-

Un cónyuge o pareja de hecho que vive en Canadá.

-

Dependientes que residen en Canadá.

Si recibiste una carta de la Agencia de Ingresos de Canadá (CRA) sobre tu estado de residencia, incluye una copia con esta solicitud.

Si no estás seguro de si eres residente de Canadá, envía el Formulario NR74, Determinación del Estado de Residencia (Ingreso a Canadá), e inclúyelo con esta solicitud. La CRA te proporcionará una opinión sobre tu estado de residencia

B - Residente que regresa a Canada

-

Ingresa la provincia o territorio canadiense en el que tú residiste antes de cortar tus lazos residenciales con Canadá

-

Ingresa la provincia o territorio canadiense en el que tu cónyuge o tu pareja de hecho residió antes de cortar sus lazos residenciales con Canadá

-

Ingresa la fecha en que tú, cortaste tus lazos residenciales con Canadá (dejaste de ser residente)

-

Ingresa la fecha en que tu cónyuge o tu pareja de hecho cortó sus lazos residenciales con Canadá (dejó de ser residente)

-

Ingresa la fecha en que tú restableciste tus lazos residenciales con Canadá (te convertiste en residente nuevamente)

-

Ingresa la fecha en que tu cónyuge o tu pareja de hecho restableció sus lazos residenciales con Canadá (se convirtió en residente nuevamente)

Paso 4 – Tus ingresos

Ingresa tus ingresos y los de tu cónyuge o pareja de hecho (si tienes uno) de todas las fuentes que no se informaron en una declaración de impuestos canadiense. Todos los montos deben convertirse a dólares canadienses utilizando el tipo de cambio del Banco de Canadá vigente en la fecha en que recibiste los ingresos. Para consultar los tipos de cambio, visita bankofcanada.ca/rates/exchange.

Si no tuviste ingresos, ingresa “0”.

A – El año en que te convertiste en residente de Canadá

-

Ingresa el año en que te convertiste en residente de Canadá.

-

Tu: Ingresa los ingresos obtenidos desde el 1 de enero del año que ingresaste arriba hasta la fecha en que cada uno de ustedes se convirtió en residente.

-

Tu cónyuge o pareja de hecho: Ingresa los ingresos obtenidos desde el 1 de enero del año que ingresaste arriba hasta la fecha en que cada uno de ustedes se convirtió en residente.

Nota: No ingreses los ingresos de tu cónyuge o pareja de hecho en esta sección si no se convirtieron en residentes de Canadá en ese año. Deberás informar sus ingresos para este año en el Formulario CTB9, Ingresos del Cónyuge o Pareja de Hecho No Residente, cuando presentes tus impuestos para el año en que te convertiste en residente de Canadá.

B – Un año antes de convertirte en residente de Canadá

-

Ingresa el año que corresponde a un año antes de que te convirtieras en residente de Canadá. Por ejemplo, si te convertiste en residente de Canadá en 2023, ingresarías “2022”

-

Tu: Ingresa los ingresos obtenidos un año antes de que cada uno de ustedes se convirtiera en residente de Canadá.

-

Tu cónyuge o pareja de hecho: Ingresa los ingresos obtenidos un año antes de que cada uno de ustedes se convirtiera en residente de Canadá.

C – Dos años antes de convertirte en residente de Canadá

Completa este paso solo si te convertiste en residente de Canadá entre el 1 de enero y el 31 de mayo del año que ingresaste en la sección A.

-

Ingresa el año que corresponde a dos años antes de que te convirtieras en residente de Canadá. Por ejemplo, si te convertiste en residente de Canadá el 15 de febrero de 2023, ingresarías “2021”.

-

Tu: Ingresa los ingresos obtenidos dos años antes de que cada uno de ustedes se convirtiera en residente de Canadá.

-

Tu cónyuge o pareja de hecho: Ingresa los ingresos obtenidos dos años antes de que cada uno de ustedes se convirtiera en residente de Canadá.

Paso 5 – Firma

Certificas que la información proporcionada en este formulario es correcta y completa. Entiendes que hacer una declaración falsa es un delito grave.

Ultimo paso: Manda el formulario en el correo

Si tu provincia o territorio de residencia es:

-

Alberta, British Columbia, Manitoba, Northwestern Territories, Saskatchewan o Yukón: Envía tu formulario a la siguiente dirección:

-

Winnipeg Tax Centre

Post Office Box 14005, Station Main

Winnipeg MB R3C 0E3

-

-

New Brunswick, Newfoundland and Labrador, Nova Scotia, Nunavut, Ontario o Prince Edward Island: Envía tu formulario a la siguiente dirección:

-

Sudbury Tax Centre

Post Office Box 20000, Station A

Sudbury ON P3A 5C1

-

-

Quebec: Envía tu formulario a la siguiente dirección:

-

Jonquière Tax Centre

2251 Boulevard René-Lévesque

Jonquière QC G7S 5J2

-

Opción Alternativa: Enviar por Internet en CRA MyAccount

Si estás registrado con CRA MyAccount. Para enviar el formulario RC151 a través de CRA My Account (Enviar documentos), sigue estos pasos:

- Inicia sesión en CRA My Account: Accede a tu cuenta de My Account en el sitio web de la Agencia de Ingresos de Canadá (CRA): https://www.canada.ca/en/revenue-agency/services/e-services/digital-services-individuals/account-individuals.html

- Navega a la sección de Enviar documentos: Dentro de tu cuenta, busca la opción específica para enviar documentos. Esto puede estar etiquetado como "Enviar documentos" o “Submit Documents”.

- Selecciona el tipo de documento: Cuando accedas a la función para enviar documentos, elige la opción que te permita enviar un formulario y selecciona que no tienes un número de caso o de referencia. Puedes buscar “Benefits and Credits” en la lista de opciones de temas o Topics:

.

- Carga el archivo RC151: Se te pedirá que subas el archivo del formulario RC151. Asegúrate de tener una copia digitalizada del formulario completado y firmado listo en tu computadora o dispositivo.

- Envía el formulario: Una vez que hayas cargado el archivo, revisa la información para asegurarte de que todo esté correcto y confirma el envío del formulario RC151.

- Confirma la recepción: Después de enviar el formulario, la CRA procesará tu documento. Puedes verificar el estado del envío y confirmar que la CRA ha recibido correctamente tu formulario RC151 revisando el estado de tus documentos enviados.

Recuerda que es importante asegurarte de que el formulario esté completo y correctamente llenado antes de enviarlo para evitar retrasos en el procesamiento.

Recuerda que es importante enviar la información al centro de impuestos correspondiente según tu provincia o territorio de residencia.

Si necesitas una consulta, prográmala aquí.

-1.png?width=450&height=150&name=Logo-Square%20(500%20x%20200%20px)-1.png)